一、如何理解近期美元指数反弹?

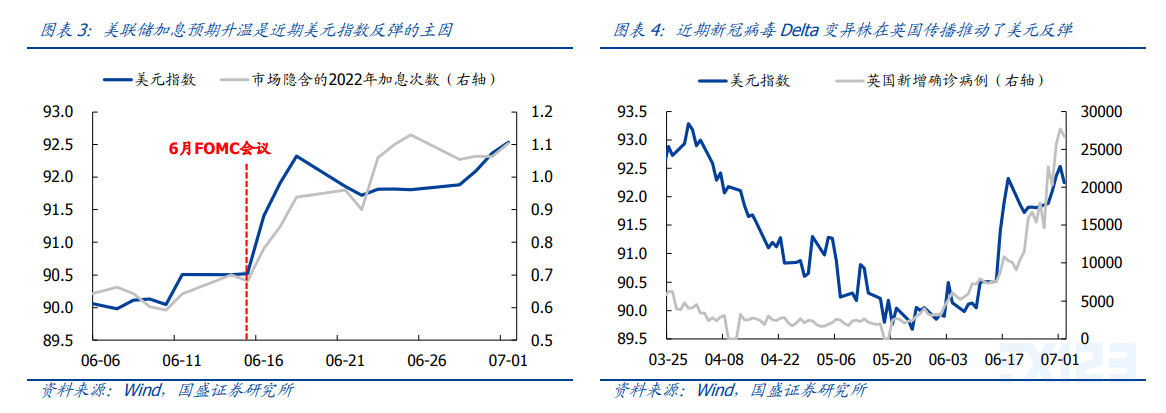

1.美联储加息预期升温是主因:6月17日的FOMC会议后,由于美联储点阵图反映的加息次数明显增加,并且对通胀的预测大幅上调,联邦基金利率期货隐含的2022加息次数由0.6次快速提升至1.1次,美元指数也随之反弹。

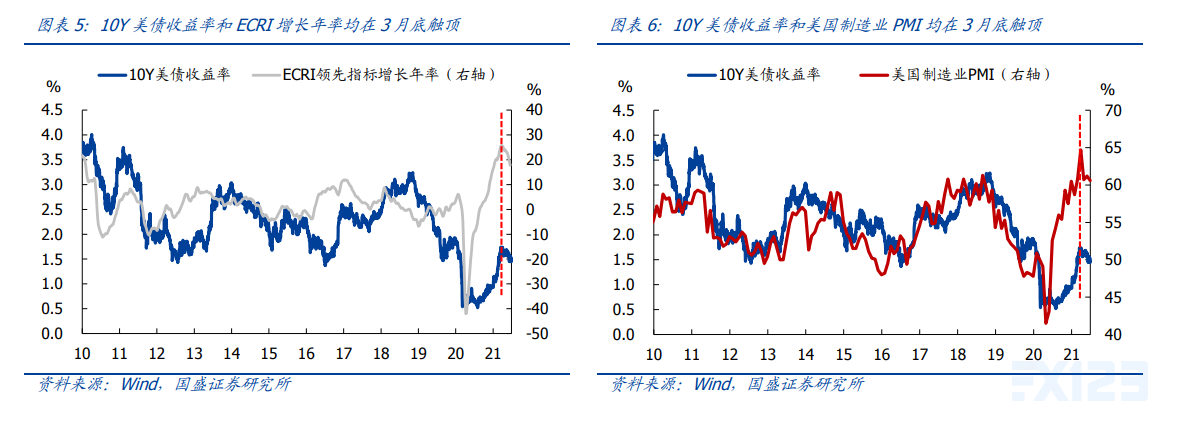

2.变异新冠病毒在海外传播是辅助因素:6月以来,新冠病毒Delta变异株在全球多个国家快速传播,受此影响,英国新增确诊病例快速飙升,并将封锁措施延长四周。对全球疫情的担忧加剧引发避险情绪升温,也在一定程度上推高了美元。

二、如何理解近期美债收益率回落?

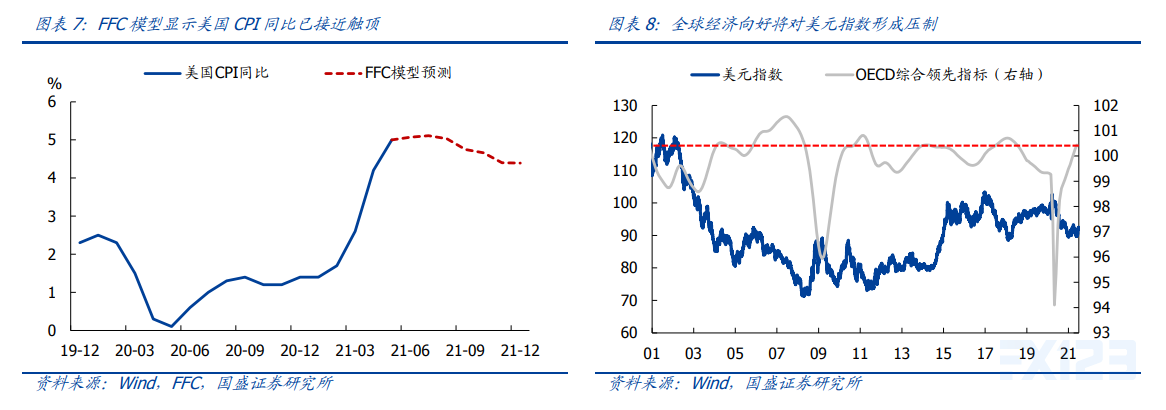

1.经济边际放缓是主因:长端美债收益率主要反映的是经济边际改善速度,因此与ECRI领先指标增长年率(周度)和制造业PMI等衡量经济环比增速的指标高度同步。

ECRI和制造业PMI均在3月底触顶,随后持续回落,与之相对地,10Y美债收益率的顶部同样出现在3月底。需注意的是,加息预期主要影响短端利率,对长端利率影响较弱,因此6月FOMC会议之后,2Y美债收益率上行了10BP至0.25%。

2.通胀接近触顶、流动性过剩是辅助因素:Forecast的通胀模型显示,美国CPI同比在6月和7月仍将达5.1%左右,自8月开始回落,年底将回落至4.4%。因此,当前5%的通胀已接近触顶,10Y美债与TIPS的利差也由5月中旬的2.54%回落至当前的2.35%,反映出市场对通胀的担忧有所缓解。此外,美联储逆回购规模不断创下历史新高,反映出流动性出现过剩,也在一定程度上推动了美债收益率下行。

三、怎么看下半年的美元和美债收益率走势?

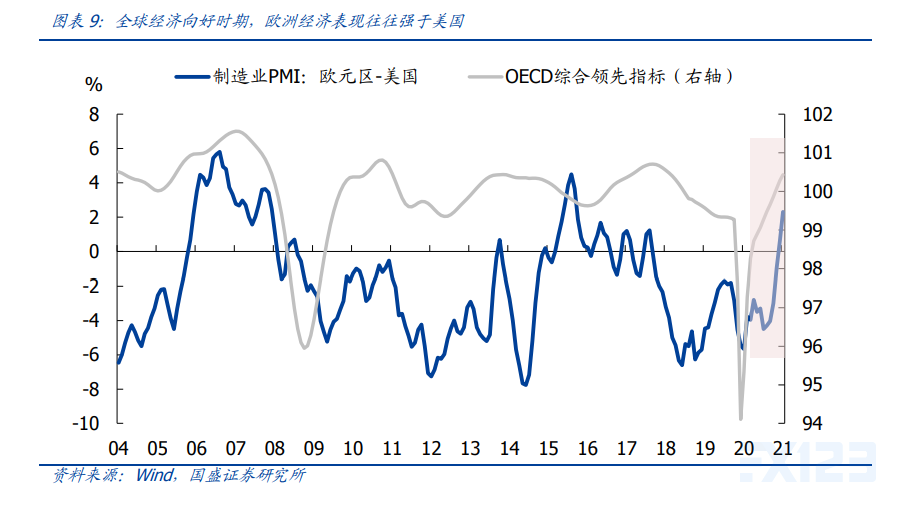

1.美元指数:大概率震荡,难持续反弹。

美元指数本质上是全球经济的镜像指标,表现为与OECD综合领先指标高度负相关,背后的逻辑在于,全球经济向好时期,欧洲经济表现往往强于美国。截至5月,OECD综合领先指标为100.4,1990年来每轮高点均在101以上,表明全球经济景气仍有提升空间,从而美元不具备持续反弹的基础。但美联储政策立场较欧央行更加鹰派,将对美元形成支撑,因此美元指数下跌空间也不大。除非全球疫情再度恶化,否则下半年美元大概率震荡。

2.美债收益率:上行压力有限。

美债收益率的核心影响因素包括经济边际改善速度、通胀预期、货币政策。下半年的基准情景为,美国经济边际放缓、通胀高位回落、美联储政策立场逐步转鹰。因此,美债收益率上行和下行的因素都具备,具体走势将取决于三者的变化幅度,但至少可以认为上行压力不会太大。

参考来源:国盛证券