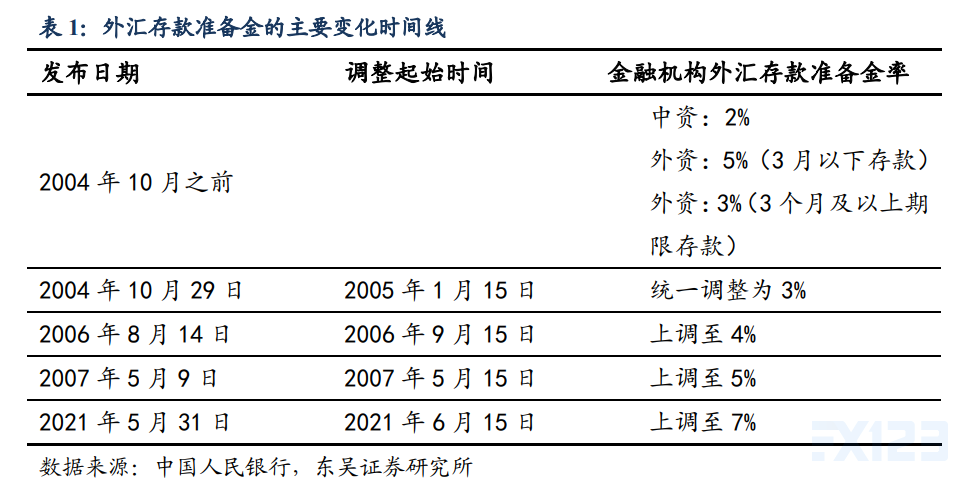

5月31日,人民银行决定自2021年6月15日起,上调金融机构外汇存款准备金率2个百分点至7%。这是自2007年5月以来,央行时隔14年首次动用该工具(表1)

如何看待央行这一政策?对于人民币汇率、流动性以及利率有怎样的影响?

我们认为,央行此举有助于缓解人民币过快升值的压力。

静态来看,在外汇存款总额固定的情况下,外汇存款准备金的上调会导致整体金融机构对于美元流动性的需求上升(央行规定除港币外,其他币种的外汇存款须折算成美元交存),金融机构要补充美元头寸主要有购汇(用人民币购买美元)和借贷两种方式,前者会导致汇率市场上人民币相对美元升值压力放缓或贬值压力上升,后者则可能导致境内美元利率上涨(在金融对外开放的情况下,这一影响会逐步减弱),增加做多人民币、做空美元的成本。

此外,央行近期连续出手有助于为人民币升值的市场预期降温。

调控效果如何?

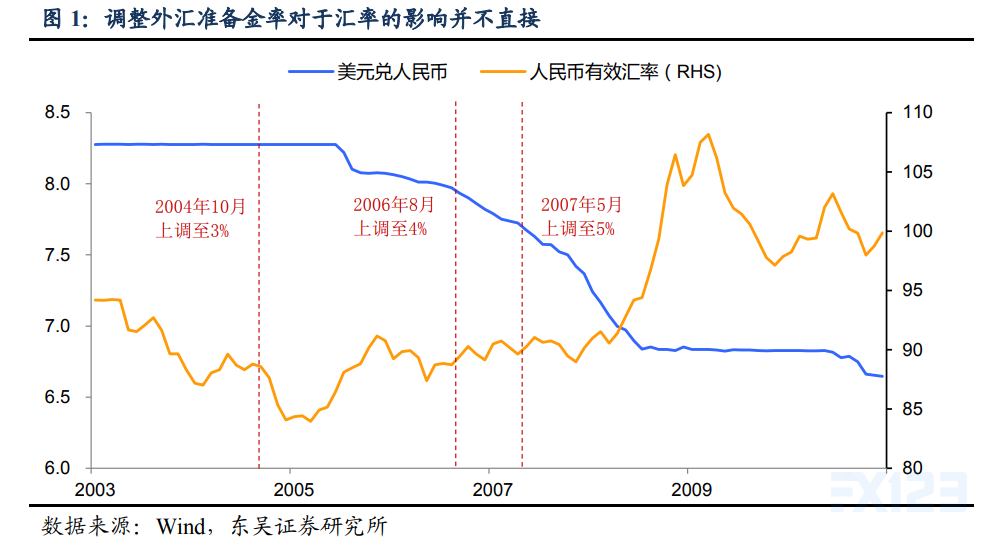

尽管可以参考的历史并不多,但可以看出该政策对人民币相对美元的双边汇率走势影响不大,但是从一篮子货币来看,可能使得人民币相对美元的弹性下降,从而导致有效汇率升值放缓甚至转向(图1)。

重申当前不是使用汇率工具的窗口。

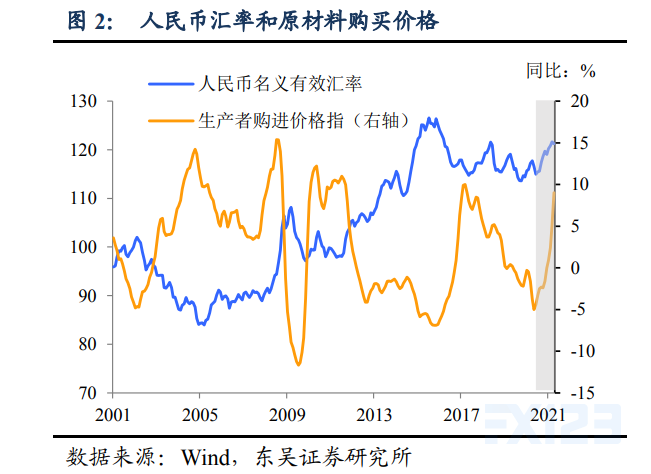

近期市场对热衷于人民币汇率升值缓解输入性通胀的逻辑。

我们再次重申此前的观点,虽然人民币有效汇率升值客观上有助于遏制输入性通胀(图2)

但是当前不是使用该工具的窗口,

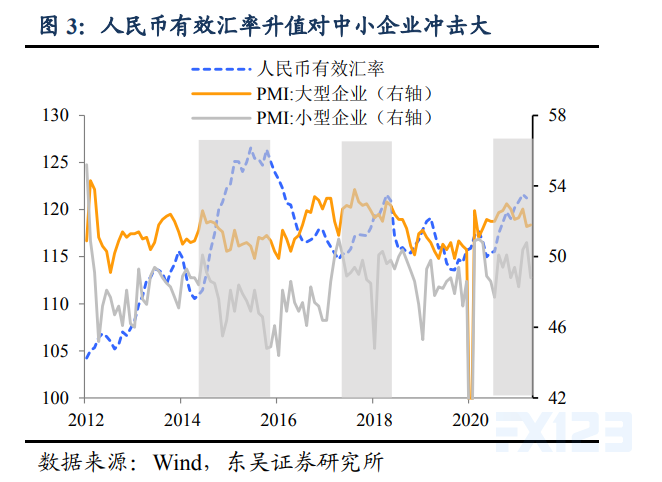

我们从今天公布的5月PMI数据“可见一斑”,在当前价格传导不畅的情况下,汇率升值对于中小企业无疑是雪上加霜(图3)。

对于流动性有什么影响?

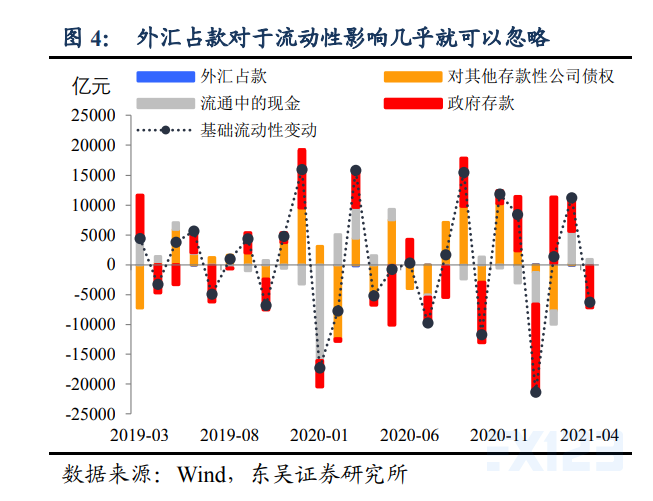

外汇对流动性最主要的影响渠道是外汇占款,但该政策调整的影响十分有限,更不意味着境内货币政策的进一步收紧:

从静态看,外汇准备金的变化不会直接影响外汇占款,根据《金融机构外汇存款准备金管理规定》金融机构的外汇存款准备金,应以外币形式交存到中国人民银行在境内中资商业银行开立的外汇准备金存款专用账户。

因此在央行资产端外汇存款准备金不是计入“国外资产—外汇”(外汇占款)中,可能是计入“国外资产——其他国外资产”中,这不会导致人民币流动性的变化。

从动态看,外汇存款准备金是国际上用看来遏制短期外资流入的重要手段,这可能间接导致外汇占款的减少,但当前外汇占款对国内流动性的影响越来越小(图4)。

展望后市,不是反对升值,而是要挤出升值的投机“水分”,近期股债汇三牛的行情可能面临变盘。

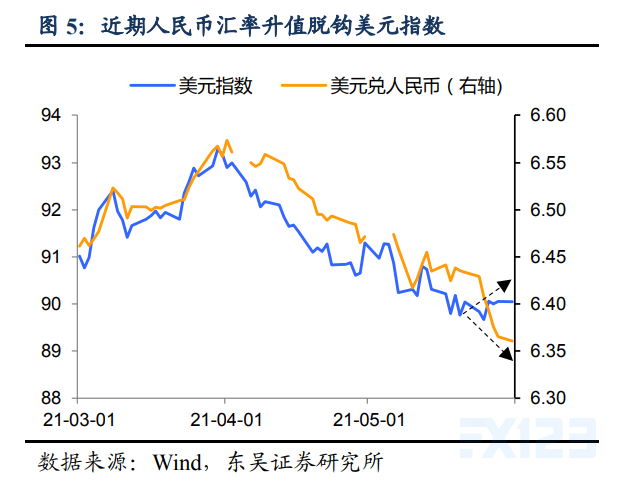

我们认为央行近期的政策基调不是反对人民币升值,人民币汇率市场化的趋势不会变,但是当前在美元指数短期企稳的情况下,人民币相对美元“异常”的大幅升值反映了市场片面解读政策措辞的过度投机情绪(图5)

央行近期的一系列政策旨在给这种情绪降温:

汇率方面,在美元指数偏弱、中国出口依旧强势的背景下人民币相对美元依旧有升值的基础,关注近期美国非农就业等重要经济数据。

若不及预期可能进一步导致美元走弱,人民币走强。

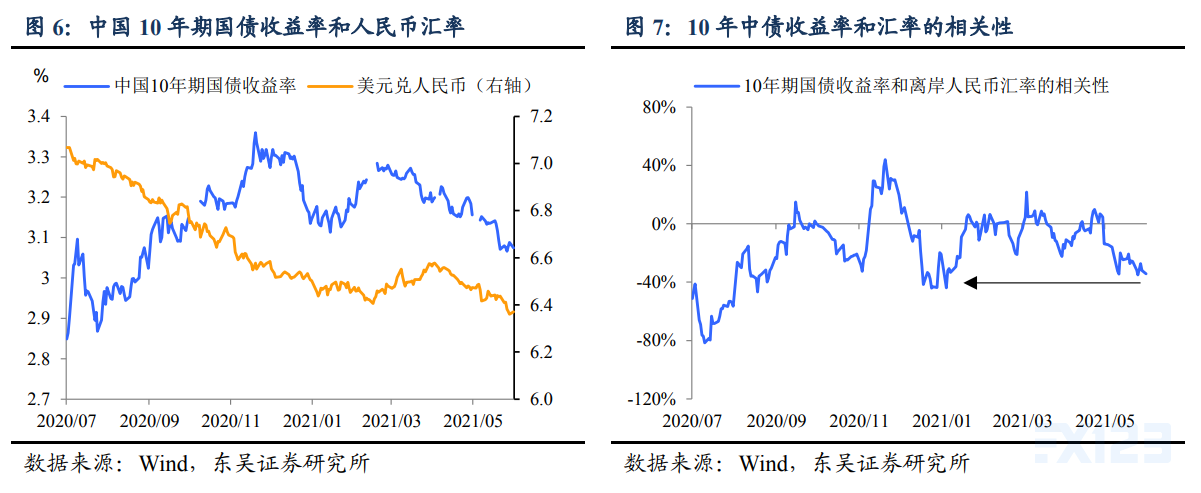

跨市场方面,这可能会导致近期“汇率强——股债双牛”的联动效应减弱,尤其值得注意的是当前10年国债收益率与人民币汇率的负相关性已经接近于去年12月,需要警惕债市的变盘(图6和图7)。

风险提示:经济复苏超预期导致过热,支持政策提前退出;海外疫情继续

发酵,海外经济复苏出现二次探底,美股出现大幅调整。