引言:4月27日-6月10日,北上资金持续净流入,且最近10个交易日更是实现连续净买入超660亿元,与3月中上旬外资持续的大幅流出形成鲜明的对比,引发市场关注。近期北上资金为何持续流入?近期外资流入结构如何?哪些行业被大幅买入、哪些被卖出?如何看待后续外资流向?详见报告。

一、近期外资为何持续流入?

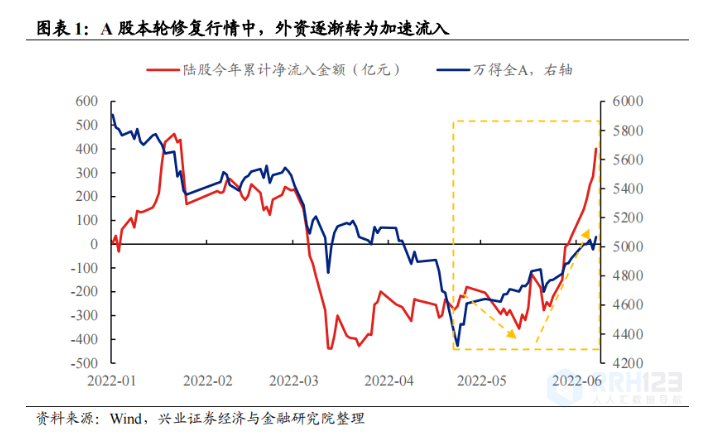

整体来看,2022年4月底以来的这轮 A 股修复行情中,北上资金净流入节奏逐渐加速。4月27日至今,万得全A上涨超17.3%,同期外资流入660.96亿元,成为 A 股本轮反弹重要的增量资金。分阶段来看,4.27-5.16,外资小幅流出95.4亿元;5月17日至今,北上资金转为流入756.4亿元。

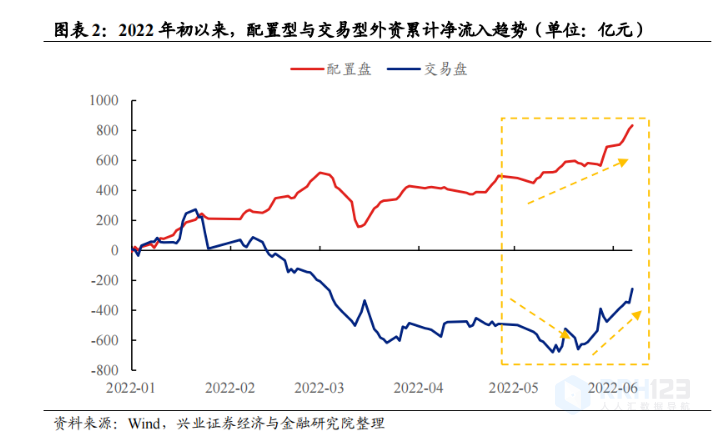

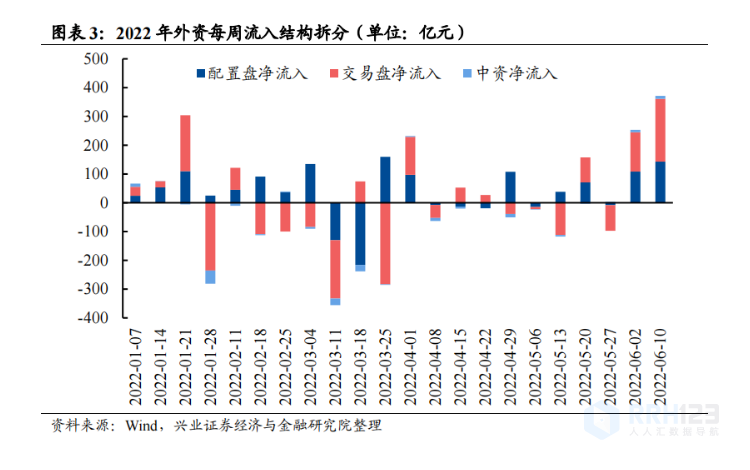

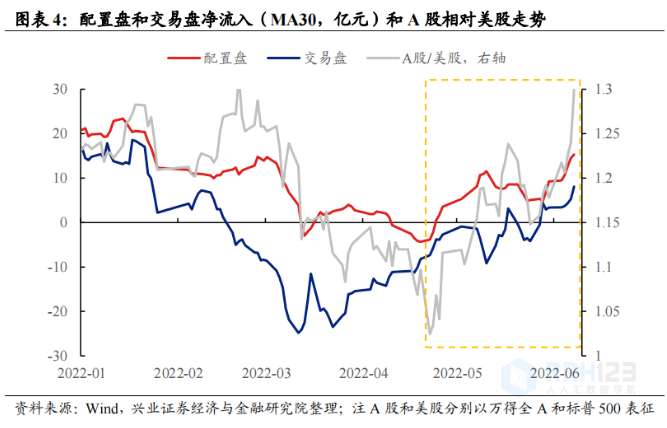

拆分外资结构来看,配置盘在本轮修复行情中持续净流入,是外资流入的主导力量,而交易盘则逐渐从流出转为流入,近期的边际贡献更强。(1)配置盘方面,实际上从3月17日以来,配置盘就回归至稳定流入A股的常态,4月27日至今,配置型外资流入418.7亿元,占区间北上资金流入金额的比重为63.1%;(2)交易盘方面,4月27日-5月16日,交易盘流出181.9亿元,导致该时间段内北上资金整体呈现出净流出状态,而5月17日至今,交易盘转为净流入422.4亿元,与配置盘同步加仓。

近期外资大幅流入,主要归于:

第一,近期 A 股在全球市场中表现一枝独秀,吸引外资加仓。当海外市场因为流动性和衰退担忧而深度回调的时候,A股率先从底部开启一轮反弹,在全球市场表现一枝独秀、吸引外资加仓,尤其是配置盘。

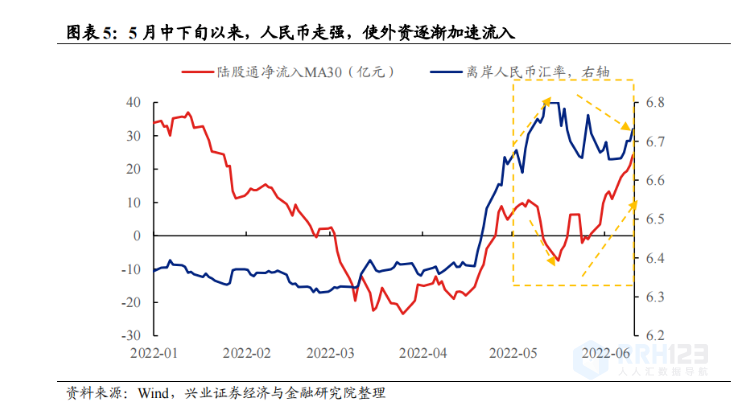

第二,随着中国经济快速修复,人民币汇率由贬转升,催化外资加速回流A股、尤其是交易盘。随着上海等地的疫情逐渐得到控制,叠加中央陆续出台各项提振经济的政策,我国基本面的实际和预期修复程度对前期快速贬值的人民币形成强有力的支撑,5月12日以来,离岸人民币汇率由前期高点的6.83回落至近期的6.7左右。从历史上来看,汇率是影响北上资金的重要因子之一,因此,5月中下旬以来人民币汇率的升值使外资加速流入,尤其是交易频繁程度更高的交易盘。

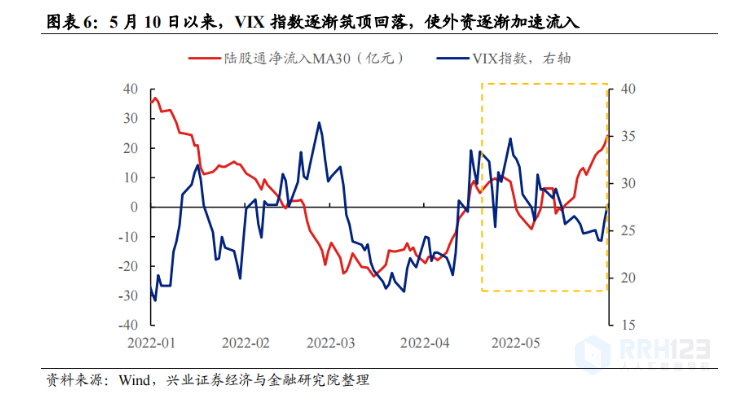

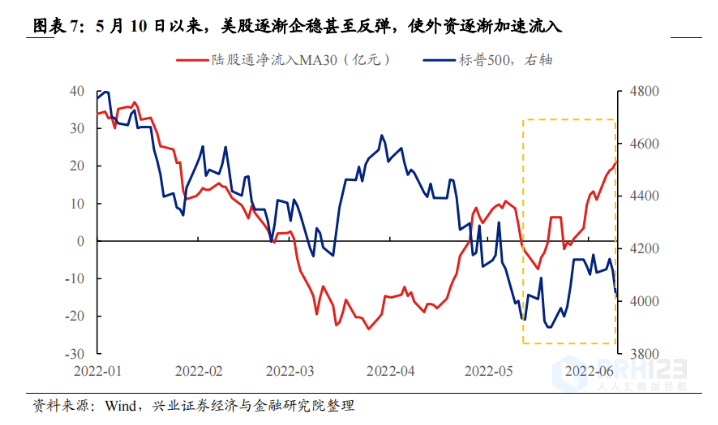

第三,前期海外市场波动收敛且美股迎来喘息窗口,叠加美联储鹰派程度边际收敛,提振外资风险偏好。

1)一方面,近期美股有所回暖且市场波动率降低,催化市场情绪回暖。历史上,北上资金净流入规模与VIX指数有较显著的负相关关系,和标普500有较强的正相关关系。在市场经历了四月的恐慌式下跌后,5月10日起,美股开启触底反弹,VIX指数也从5月9日的34.8回落6月8日的24,美股的回升和波动的收敛提振了海外投资者的风险偏好,进而催化外资开始加速流入。

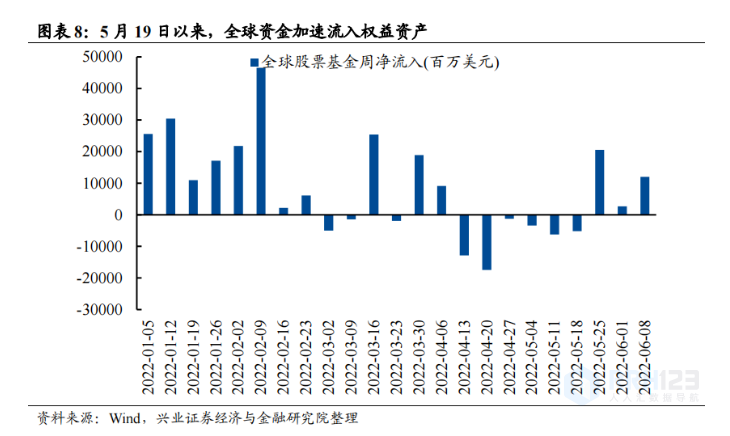

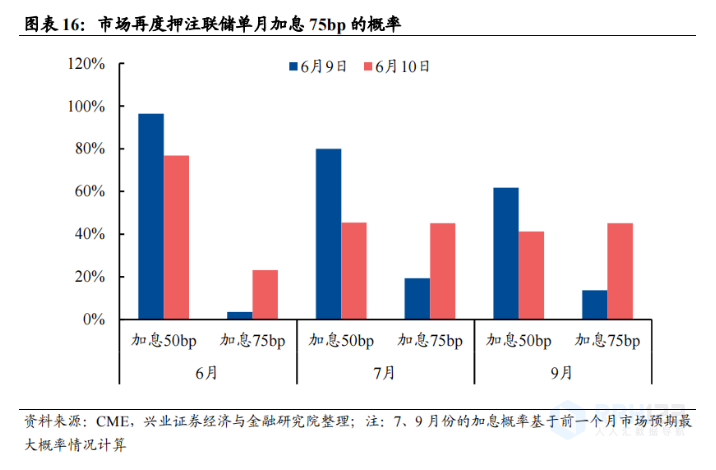

2)另一方面,鲍威尔否决了市场较为担忧的单次加息75bp的可能性,使风险偏好回升。5月5日FOMC会后的新闻发布会以来,鲍威尔多次否决了市场最为担心的单次加息75bp的可能性,美联储进一步超预期鹰派的概率较低。鉴于市场对联储加息路径有较为充分的预期,美债10年期收益率震荡回落,流动性压力边际缓解,近期全球资金连续三周回流权益资产。

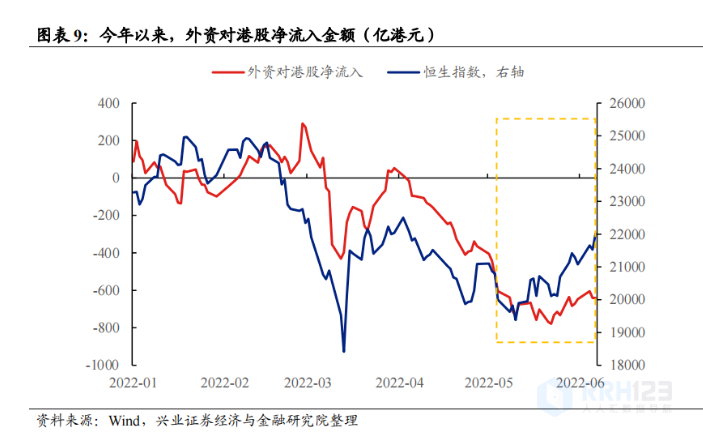

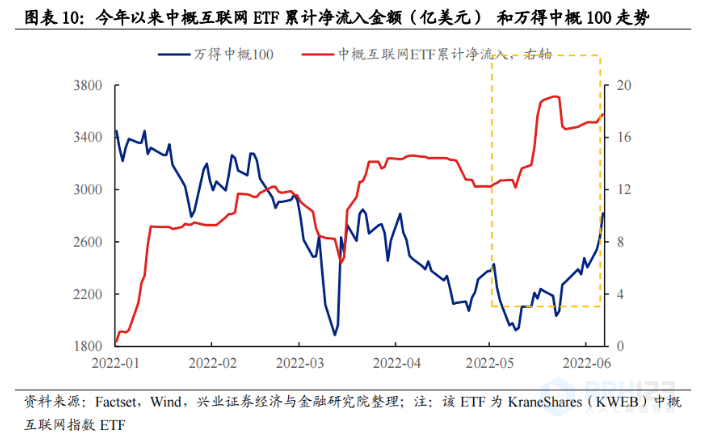

第四,外资对国内互联网平台的担忧有所缓解,叠加美国或对中国部分商品实行关税豁免,提振外资情绪。一方面,5月17日,刘鹤副总理发言称“支持平台经济、民营经济持续健康发展,处理好政府和市场关系,支持数字企业在国内外资本市场上市,以开放促竞争,以竞争促创新”,外资对国内互联网平台的担忧有所缓解。另一方面,美国政府近期希望对中国部分商品实行关税豁免。两方面因素共同提振海外投资者对A股的信心,从受此影响更为显著的港股和中概股来看,5月中下旬以来,外资对港股从前期的大幅净流出重回流入、加速净申购中概互联网ETF,进而拉动恒生指数和万得中概100指数的大幅反弹。

二、近期外资在买什么?又在卖什么?

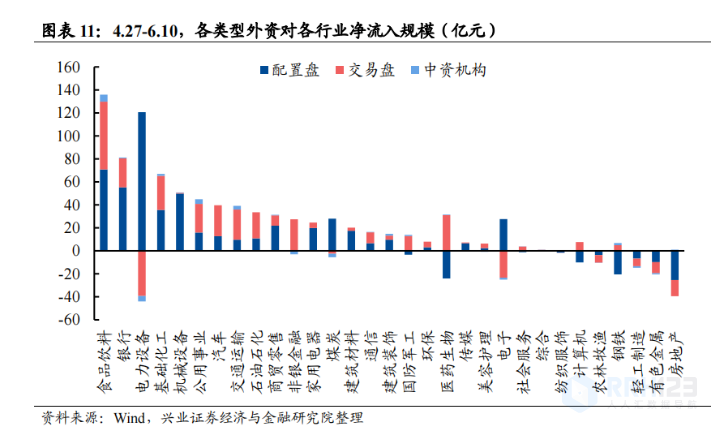

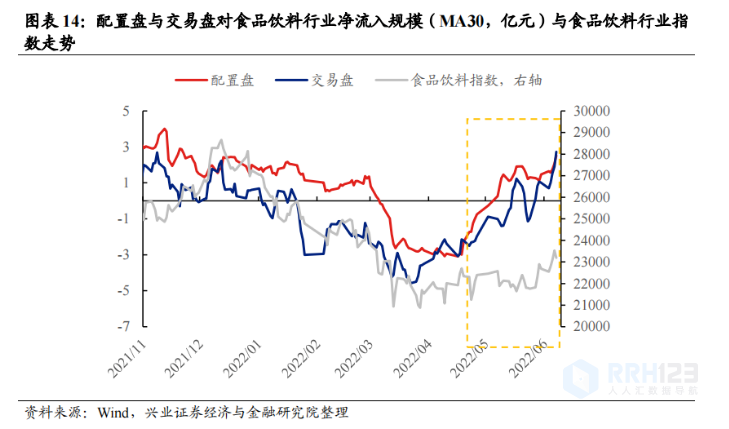

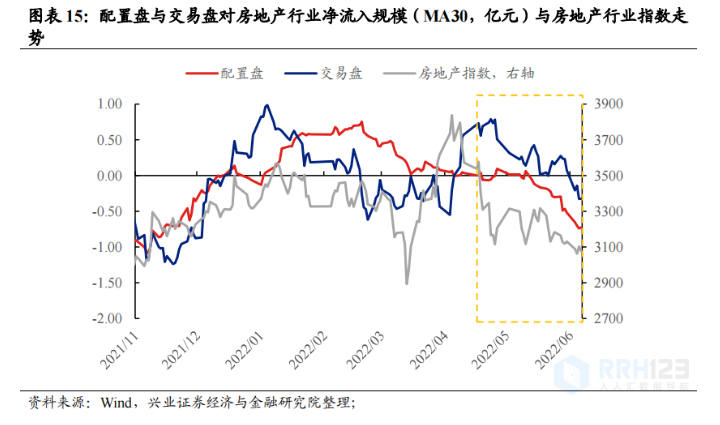

在A股本轮修复中(4.27-6.10),北上资金主要大幅加仓食品饮料、银行和电力设备等行业,净流入金额分别为135.8亿元、81.2亿元、76.6亿元;主要减仓房地产、有色金属和轻工制造等行业,净流出规模为38.4亿元、20.5亿元、14.7亿元。

分资金类型来看,配置盘主要加仓电力设备、食品饮料和银行,主要减仓房地产、医药生物和钢铁,而交易盘主要加仓食品饮料、基础化工和石油石化,主要减仓电力设备、电子和房地产。配置盘和交易盘对电力设备、计算机、医药生物和钢铁等行业产生分歧,在加仓食品饮料、基础化工、机械设备、公用事业和汽车等行业,以及减仓房地产、有色金属、轻工制造和农林牧渔上达成共识。

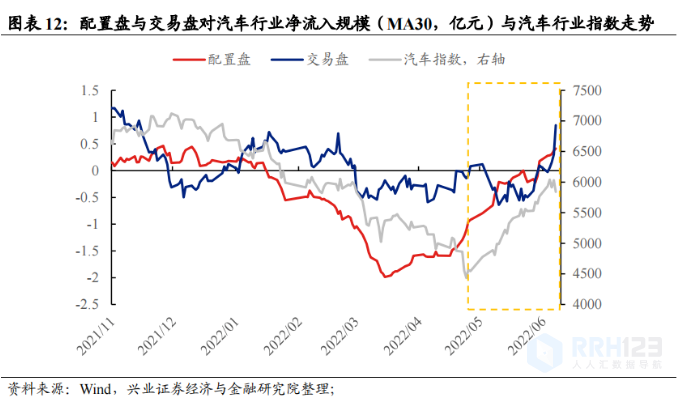

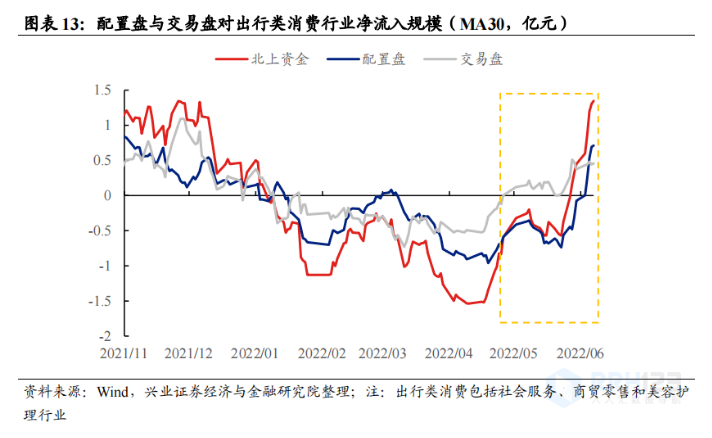

值得注意的是,本轮修复行情中,北上资金流入行为出现四个边际变化:1)受益于车企复工复产的持续推进,相比于今年一季度的持续流出,外资4月中下旬开始回流至汽车行业,尤其是配置盘,对本轮修复行情中汽车板块亮眼的表现提供了一定的支撑。2)对于出行消费类板块而言,随着上海等地的疫情逐渐好转,配置盘和交易盘均从前期的持续流出转为加速流入。3)4月下旬以来,配置盘与交易盘均加速回流以白酒为代表的食品饮料板块。4)对于地产板块而言,4月底以来,交易盘和配置盘先后加速流出以兑现前期累积的浮盈,或是拖累地产行业于A股修复行情中表现欠佳的原因之一。

三、如何看待后续外资流向?

往后看,一方面,美国通胀压力仍未完全解除、海外市场仍面临波动,但另一方面,国内基本面持续修复、中美基本面的差距有望收窄,外资后续将回归常态化配置。

(1)海外来看,5月美国CPI同比升8.6%,高于预期和前值的8.3%,季调后环比上升1%,高于预期的0.7%和前值的0.3%,居高不下的通胀压力或需要美联储更为鹰派地引导政策利率上行,6月10日的通胀数据披露后,市场再次押注联储单月加息75bp的概率较前期大幅上升,未来几个月围绕政策利率的博弈或将对市场流动性造成一定冲击。

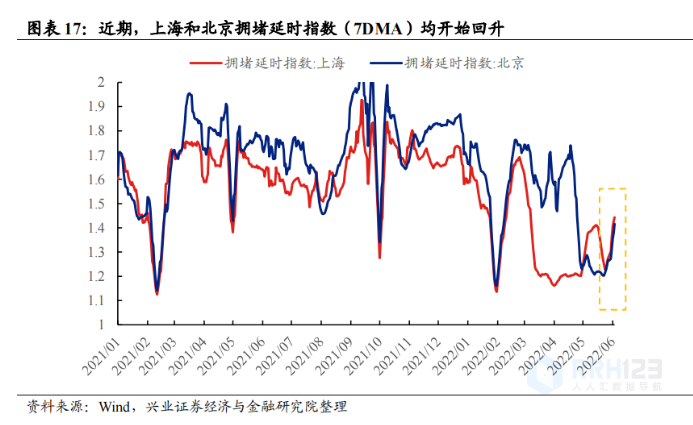

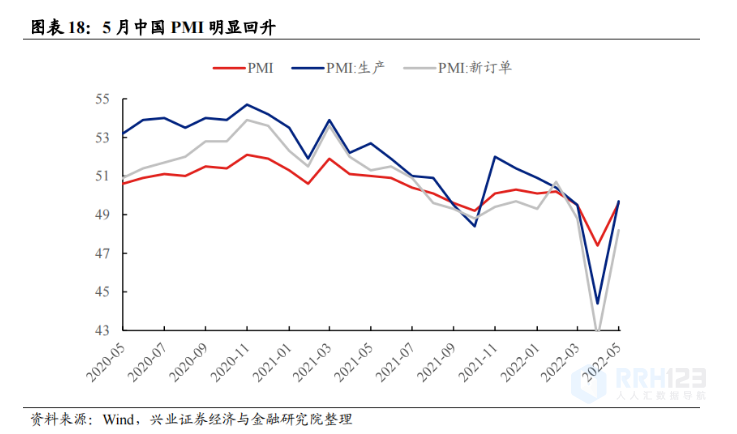

(2)国内来看,随着上海疫情得到控制、复工复产持续推进,叠加中央不断出台多项提振经济的政策,从拥堵延时指数和PMI等数据来看来看,疫情对经济冲击较大的时期大概率已经过去,往后中国基本面有望加速复苏,中美基本面的差距有望收敛,届时中国稳中向好的基本面和投资环境也有望吸引外资流入A股。

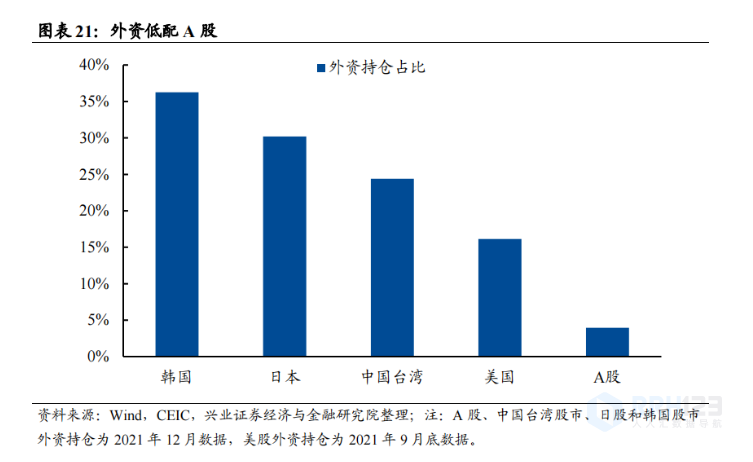

中长期来看,较高的中美实际利差、具有韧性的人民币汇率,叠加外资当前仍低配A股,外资持续流入A股仍是长期趋势。

第一,中美实际利差仍处于高位,支撑北上资金流入。截止5月底,中美实际利差为6.39%,处于2010年以96.8%的分位数水平,即使后续联储加息带动实际利率上行,但由于中国通胀压力远小于美国,中美实际利差或将维持高位,这也是未来外资仍有望持续流入A股的重要支撑。

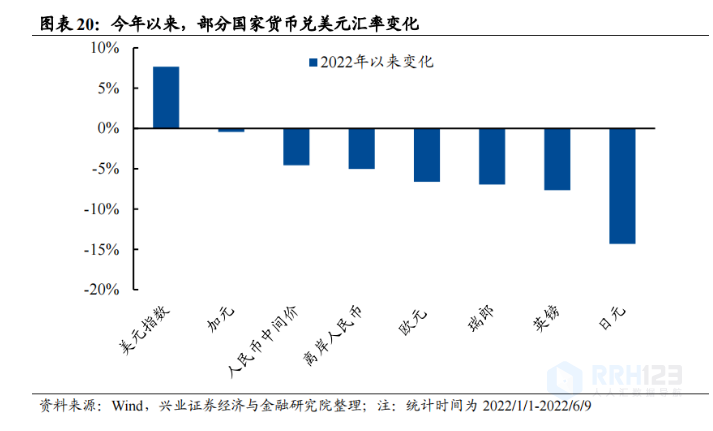

第二, 今年以来人民币避险属性大幅增强,人民币资产吸引力提升。今年以来,截止6月9日,全球主要货币中,人民币兑美元汇率中间价贬值4.57%,仅次于加元,但显著高于日元、欧元等其他发达经济体的货币兑美元汇率,人民币避险属性已大幅增强。在全球多事之秋中,人民币已体现出避险属性,也显示人民币资产在全球资本市场中战略地位的提升。

第三,中国金融开放进一步深化、相对美股具有独立性、外资在A股占比仍偏低,未来全球资金加配A股的逻辑不变。首先,我国资本市场对外开放,投资中国从无门到大门敞开,使得全球资本具备投资A股的可能性;其次,A股与美股的相关系数较低,分散化投资有利于提升全球配置型基金的夏普比例。最后,外资当前仍低配A股。一方面,截至2021年底,A股外资占比仅4.1%,远不及美国和日本等国家和地区股市的外资持股占比。另一方面,考虑到中国股市占全球股市总市值的比重为12.6%,而中国公司占MSCI和FTSE全球指数的比例不足4%,且其中多为港股和中概股,A股占比较低。