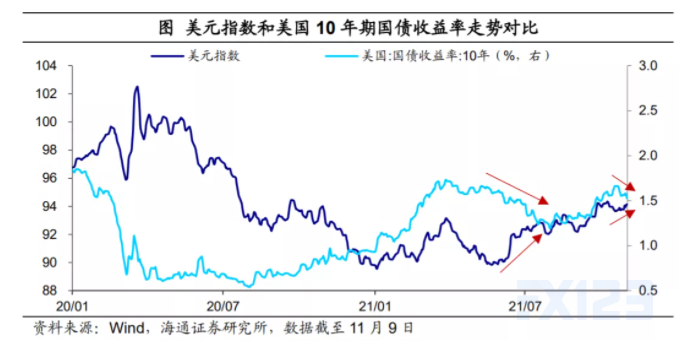

10月下旬以来,10年期美债收益率不断回落,而美元指数有所走强,走势出现分化。与通常所认为的“美元与美债同向变化”出现一定背离,类似的情况在今年6、7月份也出现过。而如果看短端利率,会发现短债收益率在10月下旬后持续上行,与美元指数表现同向,所以为什么长债利率和美元走势出现分化?是美元指数与短债利率的相关性更高吗?

1美债如何影响美元?为什么通常认为“美债利率与美元同向变化”?

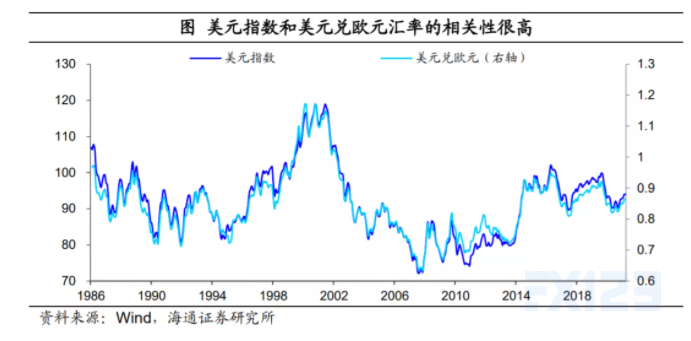

首先,这是受到了利率平价理论的影响。利率平价理论的主要观点是,汇率取决于两国货币的相对收益,当两国利率存在差异的情况下,资金将从利率低的一边流向利率高的一边以谋求利润。因而随着资金流出,低利率国货币的即期汇率将下跌;反之,高利率国货币的即期汇率将上升。也就是说,比如美国的利率相对欧洲利率上行,会在短期带动资金大量流入美国,从而使得美元相对欧元升值。而由于美元指数是美元较欧元、英镑、日元等一篮子国家货币的相对变化,而且在这一篮子货币中欧元的占比最高,美元兑欧元汇率升值,就带动美元指数走强。

我们也可以从资产价格的角度进行理解。美元汇率和美债的表现其实都是结果,而原因是宏观基本面的变化。比如美元的走势通常反映了美国与其他经济体的经济强弱相对变化。所以美元指数和美元兑欧元汇率,往往与美国相对欧洲经济的强弱变化有较好的同步性。

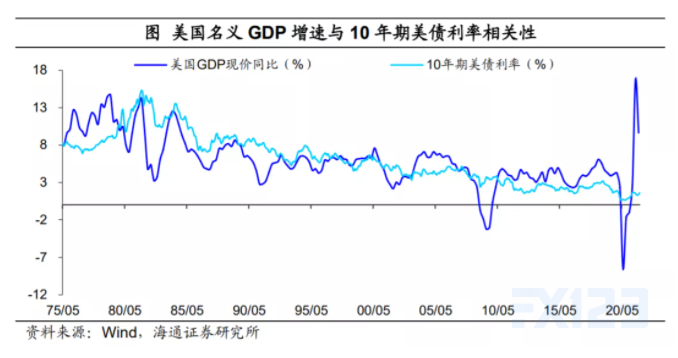

而国债收益率作为一国政府的融资成本,会受到当地经济整体回报水平,也就是名义GDP增速的拉动。比如10年期美债收益率与美国名义GDP增速走势长期正相关。因而美元和美债定价都受到美国经济基本面的影响,若美国经济走强,美元指数和美债利率都将受到强劲基本面的拉动。

所以不管是中长期的定价因素,还是考虑利率平价对短期的影响,美德的相对汇率和债券利差都应该保持一定的正相关关系。

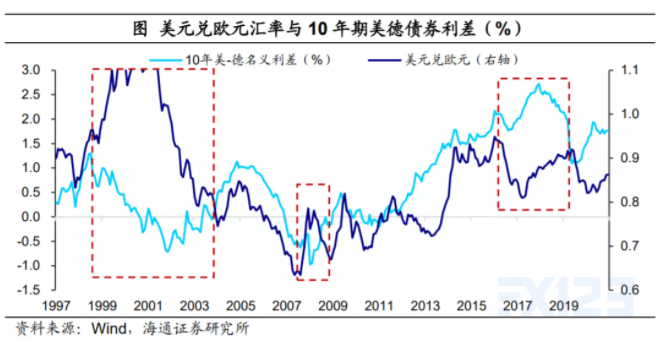

但根据我们实际回溯的结果,10年期美德国债利差和美元兑欧元汇率走势虽然呈现一定的正相关性,在具体时期却经常发生背离(由于德国国债利率与欧洲公债利率相关性非常高,下文中我们都用德国国债替代欧洲公债)。比如在1999年-2004年期间,再比如2008年6月-2009年和2017年-2019年期间。

2更好的同步指标:短端实际利差

考虑到汇率除了反映当下的经济基本面外,还与货币供给量相关,受到货币政策调控的影响。由于美国货币政策一般是短端利率的调控,且政策框架又盯住当下的就业和通胀。因而相比于10年期国债利率,短久期债券利率可能与美元汇率的相关性更强。

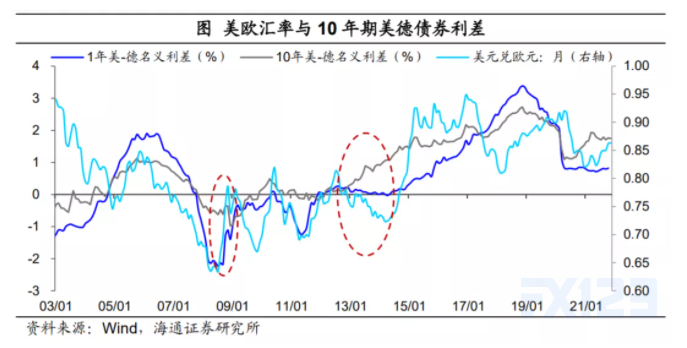

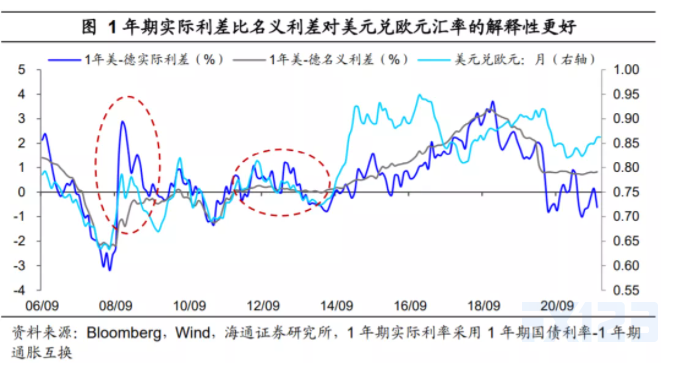

历史数据也显示,2003年以来,相比10年期国债,1年期美德债券利差与美元汇率走势正相关的时期明显要更多。尤其是在2012年8月-2014年4月期间,10年期与1年期美德债券利差走势背离,其中10年期美德利差走阔,而1年期美德利差则小幅收窄,与美元兑欧元汇率回落的趋势相一致。也就是说,在此期间,美元汇率明显同步于短期美债而非长期美债收益率变动。

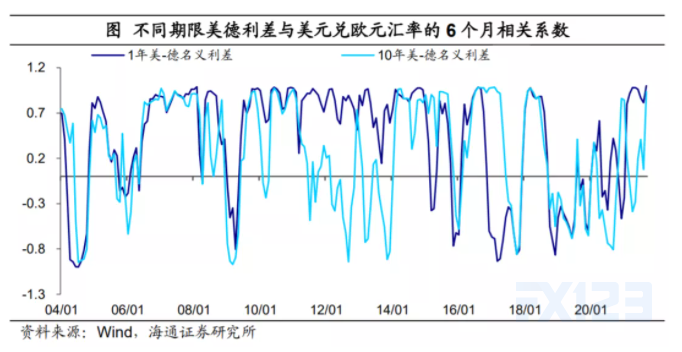

若从短债利差、长债利差两者与汇率的相关系数看也是如此:10年期美德债券利差与相对汇率负相关的时间占到总统计期的34.3%,而换成1年期短债利差与汇率后,负相关时间占比降至26.3%。

通常利率平价理论中的利率指的是各国的名义利率,但实际中需要对名义利率的变化原因进行区分。名义利率为实际利率和通胀预期之和。当名义利率的上行主要由实际利率推动时,本币即期汇率升值;而若名义利率的提高主要由通胀预期拉动时,投资者会预期该国汇率趋于疲软,从而降低对本币需求,导致即期汇率贬值。因而我们可以考虑进一步剔除通胀预期的影响。

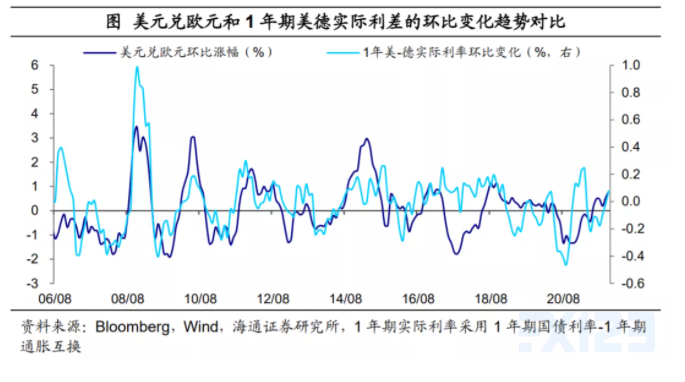

通胀挂钩债券(如TIPS)和通胀互换都可以用于衡量通胀预期。我们应用国债利率减去通胀互换作为实际利率进行对比。结果表明,无论是10年期还是1年期债券,实际利差比名义利差对汇率相对变化的解释度都要更好。尤其是2006年-2014年期间,1年期美德实际利差与美元兑欧元汇率的相关性高达80%。

不过整体来看,由于美元汇率波动幅度相对更大,所以2014年以后美德实际利差在绝对值上与美元兑欧元汇率拟合度较差,但其与美元汇率的波动方向一致性依然较强,比如2014年5月-2015年4月,以及2016年5月-2017年1月美元汇率的升值均伴随着美德实际利差的趋势性走阔。

3扰动因素:周期错配与避险情绪

那什么时候美德债券实际利差和两国汇率的相关性更高,而为什么在有些时期两者的走势反而会发生背离?

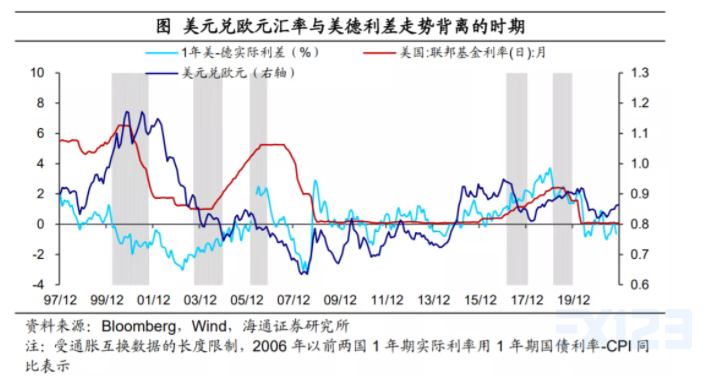

从历史上看,美元汇率与美德实际利差走势的短期背离,更易发生在美联储货币紧缩或宽松周期的末尾。而在美联储开始加息或者货币政策相对稳定期间,短期实际利差对美元汇率的解释度相对较好。

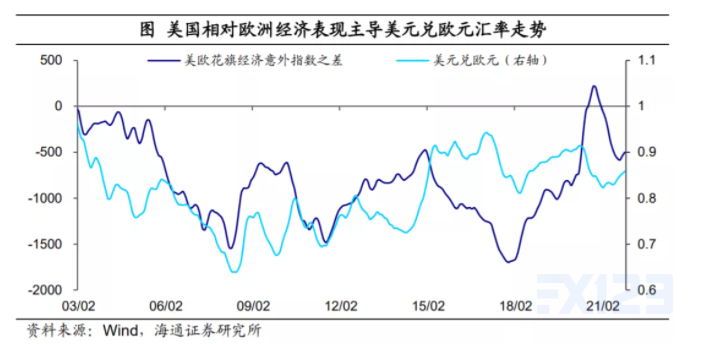

这是由于在历次全球性衰退后,美国经济的复苏通常先于欧洲,从而美国货币政策的调整脚步也会先于欧洲。随着货币政策持续发挥作用,可能会出现美欧经济基本面的相对状况与货币政策相对变化不一致,从而导致汇率与利差走势的背离。比如2006年和2017年都出现了美债实际利率相对走强而美元走弱的现象。

这两个时期都是美联储加息后期,货币政策收紧推动美债利率继续上行,而当时美国经济表现已经开始不及预期,欧元区经济在宽松货币政策推动下的复苏则持续强劲,美元相对欧元走弱。

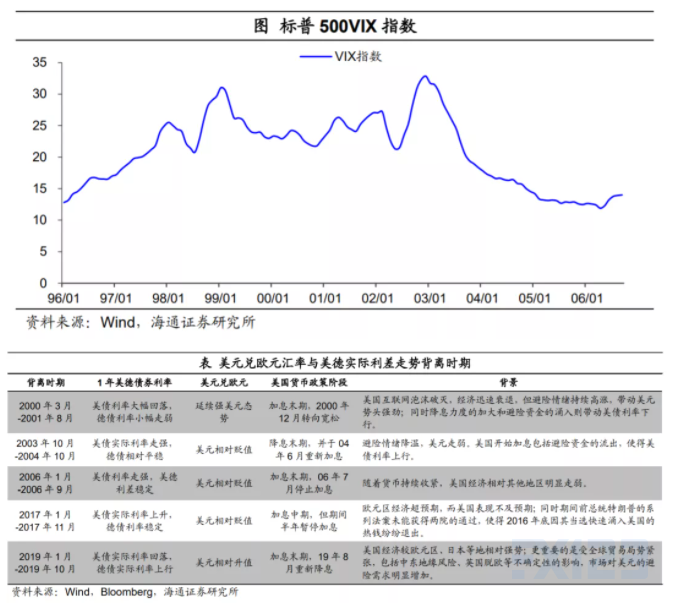

与此同时,美元和美债都是重要的避险资产,在避险情绪影响“占上风”的阶段,汇率和利率走势也将出现背离。2000年互联网泡沫破灭,美国经济走向衰退,货币政策也由收紧转为宽松,带动美债利率迅速回落。但互联网泡沫破灭,叠加911恐怖袭击等事件也导致了全球避险情绪的高涨,进一步压低美债利率,同时支撑美元保持强势。而最终这一轮避险情绪的退出发生在2013-2014年,再次导致了期间汇率和利率走势的背离。

综上分析,美债利率与美元汇率整体正相关。而相比于10年期美德债券名义利差,1年期的美德债券实际利差对美元兑欧元汇率的解释度明显要高不少,尤其是在波动方向上。不过在美联储加息和降息周期的尾声,或者受到避险情绪的影响,两者相关性也容易出现阶段性错位。

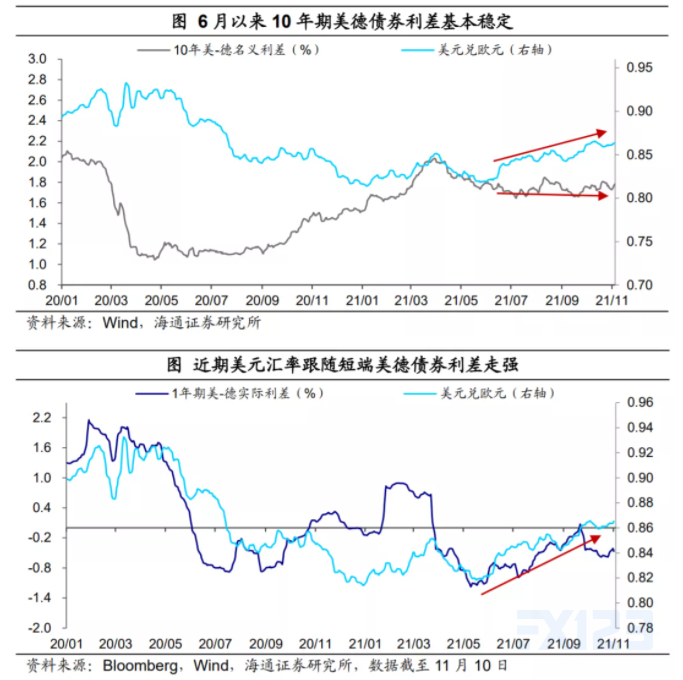

所以回过头来看今年下半年的“美债美元背离”,其实6月以来美元更多时候是跟随短端债券实际利率的上行而同向变化的:尽管10年期美德债券利差基本稳定,短端债券实际利差却是在上行的,对应美元的不断走强。而且随着美国Taper的开启并走向新一轮加息周期,美元汇率可能仍将明显跟随短期美德债券利差而变化。

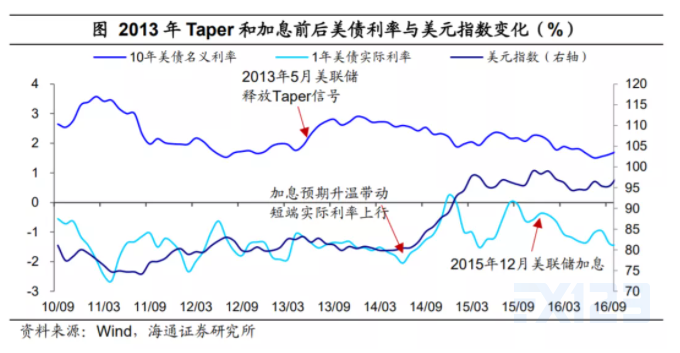

参照上一轮Taper和加息周期,在2013年5月美联储释放Taper信号时,10年期美债利率迅速提升,而短债的变化幅度相对温和。由于彼时其他国家,如德债利率也在回升,美欧短债利差和美元指数均趋于震荡。而美元指数的明显走强发生在加息预期升温带动短债实际利率上行的阶段,也就是从2014年6月开始,同期美元指数从80.4上行至2015年6月的95.2。

近期1年期美债利率开始上行,从10月初的0.09%上行至11月10日的0.17%,但同时通胀预期也有明显升温,实际利率变化幅度有限。若接下来美联储加息预期明显抬升,带动美国短债实际利率更趋上行,而欧央行收紧时间预期偏晚,则将有望进一步带动美元指数走强。